2020年一场全球爆发的新冠疫情几乎打乱了所有企业的经营活动,药企的药物研发生产也不例外。作为服务于药企的CRO/CDMO企业,在全球市场秩序混乱之际,其市场份额和全球排名也发生了变化。

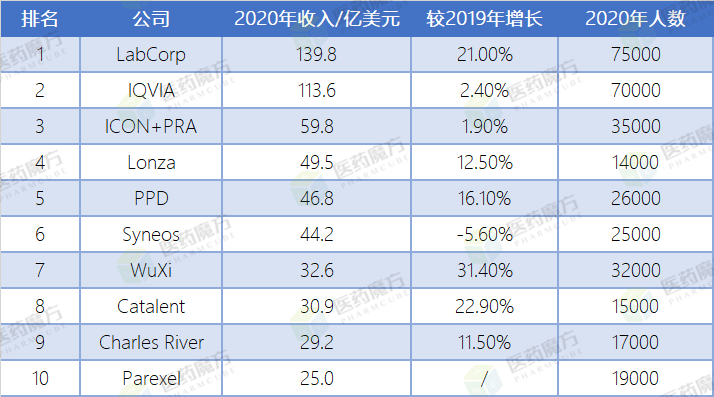

2021年全球CRO排名TOP10

注:①本榜单涵盖了广义上的CRO,业务领域涵盖新药研发相关的临床前研究、临床试验、药学开发以及原料和药品委托生产(CDMO和CMO)等;②ICON+PRA两家数据直接相加;③Lonza收入为45亿瑞士法郎,汇率按1.1折算为美元;④Catalent 财年为2019年7月到2020年6月;⑤Wuxi包括药明康德和药明生物,合并收入按汇率6.8折算为美元;⑥Parexel自2017年被财团收购后退市,此处只有2018年公布的收入,供参考。

从TOP10榜单来看,全球排名最靠前的两家CRO公司的收入均超过100亿美元,与身后的玩家拉开巨大差距,优势地位牢不可破。ICON收购PRA成为行业重大事件,使得新公司业务规模排名大幅提升,一举来到全球第三。

Syneos是榜单中唯一业绩萎缩的公司(Parexel不详),药明系则是入围榜单的唯一中国元素,增速遥遥领先,排名稳步蹿升。主要是因为新冠病毒疫情之下,中国最先恢复秩序实现复工复产,订单大量转移到中国。曾经放弃收购药明的Charles River如今反也被药明超越。

同样得益于新冠病毒疫情的公司还有Labcorp和Catalent分别检测业务和疫苗生产业务,而临床研究业务比重较大的公司,受疫情影响较大,但是普遍都在2020年第四季度回暖。

本文对全球TOP10的CRO公司做一简单介绍。

NO.1 LabCorp

美国实验室控股公司(LabCorp)的主营业务是临床诊断,在相继收购科文斯(Covance)和齐腾(Chiltern)之后,全面进军药物研发领域,无论是临床前研究还是临床研究,都是全球领导者之一。经过这两次大并购,公司已经成为全球最大CRO。

2020年,公司收入逼近140亿美元,较上一年增长21%。受到新冠病毒疫情影响,全球大部分行业和公司都面临不同程度的冲击,但是对于公司的诊断业务却是极大利好。新冠病毒检测业务为2020年全年业绩贡献了24.1%之多。

公司不仅在北美,在全球都拥有庞大且完善的实验室体系,2020年的全球员工总数达到75000人。

NO.2 IQVIA(艾昆纬)

虽然从业绩和体量上,IQVIA(艾昆纬)公司略低于Labcorp,但是行业内普遍认为IQVIA的影响力要大于Labcorp,这就不得不提到公司的前身了。

2016年,昆泰(Quintiles)和艾美仕(IMS Health)合并组建IQVIA,成为当年行业内最重磅的事件。这两家公司分别是各自细分领域的龙头老大和黄金标准,这样的强强联合必然成就一个巨无霸,只是因为Labcorp在差不多时间强势进军药物研发领域而不得不甘拜下风。不过,在细分领域,各家都有其独特优势。

2020年,公司收入113.6亿美元,较上一年增长只有区区2.%,主要原因还是在于临床研究受到新冠病毒疫情影响而进展缓慢,尤其是北美地区。好在第四季度各项业务已经明显回暖,可以预计2021年的增长将好于2020年。

2020年,IQVIA全球员工70000人。

NO.3 ICON+PRA

PRA在2020年收入为31.83亿美元,比上一年增长3.8%;而ICON在2020年收入为27.97亿美元,比上一年下降0.3%。两家公司的员工分别有19000人和16000人。

2021年2月,ICON宣布以120亿美元收购PRA。新公司将在第一年实现10%以上增长,并且在未来的增长大于20%。

这两家原本就处于全球TOP10。相对而言,ICON略小于PRA,但是这不妨碍ICON以小鱼吃大鱼的方式并购PRA。合并之后,新公司一举来到全球老三的位置。

NO.4 Lonza(龙沙)

龙沙是毫无争议的全球最大CDMO公司。

龙沙集团经营两大业务,其中龙沙特殊成分业务(LSI)专注个人护理用品的微生物控制,在集团内体量相对较小。制药与生物技术及营养业务(LPBN)是龙沙的主要收入来源,涵盖从早期发现、定制开发再到生产活性药物成分及创新剂型,为行业所熟知的CDMO业务。

2020年,公司收入45亿瑞士法郎,实现12.5%增长。公司还决定剥离体量相对较小的特殊成分业务,并进行架构调整,使得业务更加聚焦并提高透明度、生产力和运营效率。

在应对新冠病毒疫情方面,龙沙利用全球产能为Moderna的新冠病毒RNA疫苗(mRNA-1273)提供全方位开发和生产服务,预计年产能达到10亿剂。

NO.5 PPD

由药学博士Fred Eshelman于1985年创立的PPD在1996年第一次IPO。2011年,公司以 39 亿美元收购完成私有化。2020年在美国纳斯达克再度上市。

不得不说的是,PPD在中国动作是很大的,包括2009年在中国完成两笔并购,收购当时在中国颇具规模的依格斯和保诺。其中,保诺创始人欧雷强先生(John V. Oyler)在2010年创立了百济神州。

PPD的2020年收入为46.8亿美元,实现16.1%增长。

NO.6 Syneos Health

2017年,INC Research和Inventiv Health合并成立Syneos Health,一度攀升至全球老三的位置。

2020年公司收入44.2亿美元,是榜单中唯一受新冠病毒疫情影响而导致业绩负增长的企业,排名也一路下滑。

NO.7 WuXi

虽然药明生物和药明康德是两家独立运营的上市公司,但是考虑到药明生物起源于药明康德,而且两家公司的董事长为同一人,因此这里将两家公司称为药明系合并计算。

药明系业务涵盖了新药研发的方方面面,几乎无所不包,无所不能,已经是全球巨无霸。虽然目前还没有做到全球老大,但是让众人感受到的影响力无疑是同行所无法逾越的。

2020年药明系合并收入约32.6亿美元,较2019年增长31.4%。员工达到32000人。无论是收入还是人员,增速遥遥领先于同行。而且从近几年发展趋势来看,仍将保持高速增长。

新冠病毒疫情对公司的负面影响,范围小、程度轻且时间短。相反,疫情在某种程度上对业绩有重大促进作用。一方面,公司承担了多项新冠病毒相关研发生产项目,另一方面,海外疫情肆虐使得部分订单转移到中国。

NO.8 Catalent

Catalent成立于2007年,专长是制剂生产和包装,包括口服、注射和呼吸给药方式。其实,公司历史最早可以追溯到1933年成立的Scherer公司,该公司开发了软胶囊的旋转压制设备,这也解释了Catalent在软胶囊生产方面的全球领导地位。2014年,公司在纽交所上市。

Catalent的完整财年与众不同。大部分都是按照自然年,而Catalent是从7月到次年的6月,如2020财年是从2019年7月到2020年6月。公司2020财年营业收入为30.94亿美元,同比上涨22.89%。

强生研发的新冠病毒疫苗由Catalent负责生产。

NO.9 Charles River

公司业务主要有三部分:研究模型和服务(ResearchModels and Services,RMS)、发现和安全评估(Discovery and Safety Assessment,DSA)、生产支持(ManufacturingSupport),简单来说分别是动物模型、安全性评价以及生产。

公司在2017年的收入为29.2亿美元,较上一年增长近11.5%。在全球拥有大约17000名员工。

2010年,Charles River准备以总价16亿美元收购药明康德。由于该计划遭到了公司股东的反对,不得不单方终止协议,向药明康德支付3000万美元分手费。此后,药明康德坚定了自己的发展路线,并且拿着这笔分手费开始大刀阔斧的扩张计划。正所谓“十年河东,十年河西”,如今Charles River已经被药明系超越,不知投反对票的股东们作何感想。正应了那句话:“昨天你对我爱理不睬,今天我让你高攀不起”。

NO.10 Parexel

2017年,英国私募股权公司Pamplona Capital Management宣布完成对Parexel价值50亿美元的收购。Parexel随后退市。此后也未公布其业绩情况。此处还是参考2018年公布的数据,即25亿美元,员工约19000人。按理来说,过去三年这两个数字都有所增长,但是具体不详。

2021年,公司决定剥离信息系统和医学影像业务,其中也包括临床试验管理系统、电子数据采集系统和注册申报管理系统等。新公司Calyx有2300名员工。如此一来,Parexel 收入和规模将缩水。

Parexel 除了传统临床研究之外,其特色就在于注册申报文件制作以及与药政部门的沟通能力。之所以有这样的特色,就在于精鼎有自主开发的注册申报管理系统(eCTD软件),还有就是建立了一支强大的注册申报队伍,其中就有超过100位曾经在主流制药市场国家药政部门工作过的审评员。